Reino Unido: Pagos y uso de efectivo

UK Finance (agrupación de entidades financieras británicas) publica anualmente un informe sobre los pagos de los consumidores británicos (UK Consumer Payments) basado en los resultados del Estudio Nacional de Pagos (NPS), una encuesta realizada desde 1988. Ipsos MORI realizó el NPS en 2021. La muestra estaba compuesta por 2,063 encuestados, que representaban a 54.1 millones de adultos del Reino Unido (mayores de 16 años).

La combinación de medios de pago en el Reino Unido

Las tarjetas son el instrumento de pago más utilizado en el Reino Unido, con un 57% de los 40.4 mil millones de pagos realizados en 2021 (UK Finance 2022: 2, véase el Gráfico 1). Las tarjetas de débito se utilizaron en el 48% de los pagos.

Los pagos sin contacto representaron casi un tercio (32%) de todos los pagos en 2021. En un estudio de 2020, Merle van den Akker, Neil Stewart y Andrea Isoni (Warwick Business School) descubrieron que las personas con tarjetas sin contacto gastaban “significativamente más” que las que no las tenían. Los pagos sin contacto promueven “el aumento del gasto; la disminución del uso de efectivo y el aumento del uso de la deuda”, escribieron.

Gráfico 1. Reino Unido: Combinación de pagos, 2022

Fuente: UK Finance (2022: 8).

Tarjetas de pago

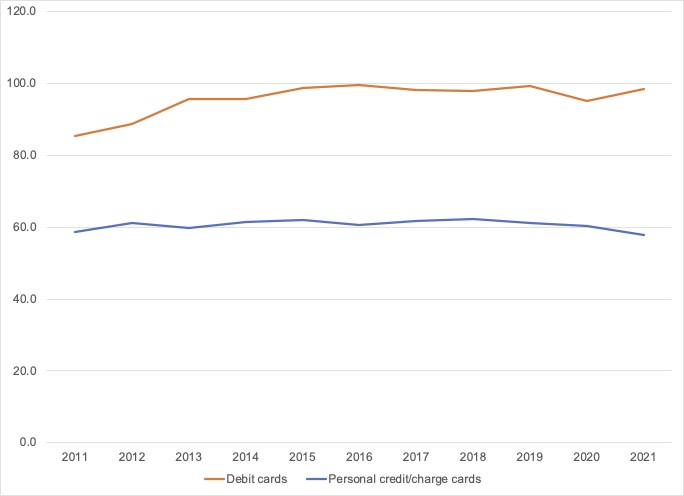

La mayoría de los adultos británicos tienen al menos una tarjeta de pago. La tenencia de tarjetas pasó del 92% en 2011 al 99% en 2021; ese año, el 97% de los británicos eran titulares de tarjetas de débito, y el 66% de crédito (UK Finance 2022: tabla 2).

De 2020 a 2021, las tarjetas de débito crecieron un 3.5%, y los titulares de tarjetas de débito aumentaron un 2%. Sin embargo, las tarjetas de crédito disminuyeron un 4.2%, y los titulares de tarjetas de crédito disminuyeron un 6.2% en el mismo período, coincidiendo con el inicio de la crisis del coste de la vida en el Reino Unido (UK Finance 2022: tablas 3.1 y 3.2).

Los préstamos de tarjetas de crédito crecieron un 13% interanual en julio de 2022, su ritmo más rápido desde octubre de 2005. Los préstamos de tarjetas de crédito se han desacelerado y se han mantenido estables en ₤600 millones en junio de 2023 (Bank of England 2023).

Gráfico 2. Reino Unido: Tenencia de tarjetas de pago, 2011-2021

A. Tarjetas de pago (millones)

B. Titulares de tarjetas (millones)

Notas: Los titulares de tarjetas de débito y personales de crédito son cifras promedio. Se excluyen las tarjetas de crédito comerciales. Fuente: UK Finance (2022: tablas 3.1 and 3.2).

Uso del efectivo

A pesar de la adopción generalizada de los pagos electrónicos, el efectivo sigue siendo el segundo método de pago más utilizado, con un 15% de los pagos en el Reino Unido en 2021 (UK Finance 2022: 2, 4). Aunque el porcentaje de efectivo en los pagos del Reino Unido ha disminuido notablemente desde 2012, la tendencia se desaceleró sensiblemente durante la pandemia de Covid-19 (Gráfico 3). El porcentaje de efectivo en el total de pagos era del 56% en 2010, del 45% en 2015 y del 17% en 2020 (UK Finance 2021: 4).

Gráfico 3. Reino Unido: Volúmenes de pago por instrumento, 2011-2021

Fuente: UK Finance (2022: 1).

Muchos consumidores del Reino Unido han dejado de utilizar tarjetas y pagos sin contacto y se han pasado al efectivo para gastar y hacer un presupuesto consciente durante la crisis del costo de la vida. La tendencia #cashstuffing ha ayudado a muchos que retiran efectivo y lo guardan en sobres para la compra, deudas de tarjetas de crédito y emergencias.

Había 6.7 millones de monedas de 50 peniques con la imagen de Carlos III en circulación en el momento de su coronación en mayo de 2023. Los billetes con su imagen se emitirán cuando los actuales de Isabel II se desgasten o deterioren. “Esta medida respaldará los compromisos del sector bancario para reducir el impacto medioambiental del efectivo, algo en lo que el sector ya ha avanzado”, ha declarado David Postings, director general de UK Finance.

Usuarios de efectivo

La proporción de adultos británicos que rara vez utilizan efectivo se duplicó con creces tras la adopción generalizada de los pagos digitales durante la pandemia de Covid-19, pasando del 14% en 2019 al 25% en 2020 (UK Finance 2022: tabla 4, ver Gráfico 4). La tendencia continuó en 2021, cuando 23.1 millones de adultos británicos (42.2%) usaron efectivo solo una vez al mes o no lo usaron en absoluto.

Gráfico 4. Reino Unido: Uso de efectivo entre adultos, 2016-2021

Notas: Rarely use cash/Rara vez usan efectivo: adultos que usan efectivo una vez al mes o con menos frecuencia; Mainly use cash/principalmente usan efectivo: adultos que solo usan efectivo para pagos diarios; mainly use cash/usan algo de efectivo: residual.

Fuente: UK Finance (2022: tabla 4).

En 2016, el porcentaje de adultos británicos que utilizaban principalmente efectivo en los pagos diarios era del 5.2 %. El porcentaje se ha reducido a más de la mitad: en 2021, 1.1 millones de consumidores (2%) utilizaban principalmente efectivo en las transacciones diarias. El porcentaje de adultos británicos que utilizan algo de efectivo en las transacciones diarias se mantuvo relativamente estable entre 2016 y 2019. Luego, disminuyó drásticamente durante la pandemia de Covid-19, pasando del 82.5% en 2019 al 55.8% en 2021. Es decir, el 57.8% de los consumidores británicos aún empleaban efectivo con regularidad en 2021.

Fuentes de efectivo

Las adquisiciones en efectivo en el Reino Unido se redujeron un 60.4%, pasando de 3.580 mil millones a 1.420 mil millones entre 2011 y 2021, lo que supone un descenso del 60,4% (UK Finance 2022: tabla 16, véase el Gráfico 5). El cashback (devolución de efectivo) pasó de ser la segunda fuente de efectivo en 2011 (con el 7% de las adquisiciones) a casi desaparecer. Las prestaciones públicas (-93%), el cashback (-89%) y los retiros en cajeros automáticos (-46.5%) experimentaron los descensos más significativos en este periodo.

Gráfico 5. Reino Unido: Fuentes de efectivo, 2011-2021

Notas: Empresa/empleador incluye sueldos, salarios, gastos, pensiones de jubilación y otros pagos de empresa a persona.

Fuente: UK Finance (2022: tabla 16).

Los retiros en cajeros automáticos han sido durante mucho tiempo la primera fuente de efectivo para el público británico. En 2011, el 80% de las adquisiciones de efectivo se producían en cajeros automáticos, porcentaje que aumentó hasta el 88% en 2021. Los pagos a empresas/empleadores (incluidos sueldos, salarios, gastos, etc.) fueron la segunda fuente de efectivo en 2021, con un 5%.