¿Quién tiende trampas al efectivo?

Los defensores de una sociedad sin efectivo suelen pertenecer a tres bandos distintos: el de los alquimistas, el del orden público y el de la alianza de las empresas fintech

En 2017, Yves Mersch, miembro del Consejo Ejecutivo del BCE, escribió lo siguiente: “Los defensores de una sociedad sin efectivo suelen pertenecer a tres bandos distintos. En el primero están los alquimistas, que desean superar las restricciones que impone el límite inferior igual a cero en materia de política monetaria. El segundo es el bando del orden público, que desea eliminar los principales medios de pago en las actividades ilegales. En el tercero está la alianza de las empresas de fintech (tecnología financiera) , que prevén grandes oportunidades de negocio a raíz de la eliminación de los elevados costes de almacenamiento, emisión y manejo del efectivo que soporta actualmente el sector financiero”.

En las primeras fases de la pandemia de coronavirus, un gran número de informes y artículos engañosos desaconsejaban el uso de efectivo al señalar que los billetes y las monedas podrían ser vectores en la propagación del virus. De esta forma, los grupos de presión contrarios al efectivo se encontraron ante una oportunidad única para hacerse oír.

Director General del Bank of America: “Queremos una sociedad sin efectivo”

En junio de 2019, Brian Moynihan, Director General del Bank of America, abrió la conferencia inaugural Brainstorm Finance de la revista Fortune y afirmó: “Queremos una sociedad sin efectivo.” Resulta revelador que Moynihan decidiera realizar dicha declaración en una conferencia de la revista Fortune. La revista se fundó en 1929 tras la Gran Depresión, y en el folleto de 1929 dirigido a los anunciantes se afirmaba que sería "una revista de primera fila ideal" para "personas ricas e influyentes".

En su discurso, Moynihan añadió que “si nos atenemos estrictamente a los costes operativos, tenemos más que ganar que nadie (de una sociedad sin efectivo)”. El Bank of America opera 4 300 sucursales y 15 900 cajeros automáticos, pero también ha gastado "probablemente unos 30 000 millones de USD en el desarrollo de código" para crear y mejorar su infraestructura tecnológica en los últimos ocho años. El coste estimado de la gestión de un cajero automático es de 30 000 USD anuales, lo que supone un coste para el BofA de 477 millones de USD. Esa cifra es casi ocho veces inferior a los 3 750 millones de USD que la entidad invierte anualmente en tecnologías de la información.

Director Financiero de PayPal: “La muerte del efectivo ya está aquí”

En julio de 2020, con motivo de la presentación de los resultados trimestrales, los directivos de PayPal aludieron a la muerte del efectivo mientras anunciaban beneficios récord. Según, CNBC, John Rainey, Director Financiero de PayPal, afirmó lo siguiente: “La muerte del efectivo ya está aquí”. Los directivos de la empresa señalaron que la sociedad había alcanzado un "punto de inflexión" en lo que respecta a la "muerte del efectivo", e indicaron que el 70 % de los consumidores temen actualmente por su salud a la hora de pagar en los comercios. PayPal sostiene que la desaparición del efectivo se debe a la digitalización de los pagos y al crecimiento de los dispositivos móviles. Estos avances ofrecen a PayPal la oportunidad de extender sus servicios a aquellas personas que no tienen acceso o tienen un acceso insuficiente a los servicios bancarios, afirman los directivos. Sin embargo, en octubre de 2019, PayPal se retiró de la Asociación Libra, la iniciativa impulsada por Facebook para diseñar una moneda digital basada en cadena de bloques que también tiene como objetivo crear un sistema financiero más inclusivo.

No es la primera vez que el efectivo se sitúa en el punto de mira de PayPal. En 2016, la empresa pagó millones de dólares por un anuncio durante la Super Bowl, la final de la liga de fútbol americano de los Estados Unidos. El anuncio rezaba “Ha llegado un dinero nuevo a la ciudad”. El relato decía: “El viejo dinero representa a esta gente”, mientras aparecían retratos de personajes históricos que figuran en las monedas de los Estados Unidos y de Canadá. Para después afirmar lo siguiente: “El nuevo dinero representa a toda la gente", con una secuencia en la que se mostraban personas de ambos sexos y de distinto origen étnico. De los 60 anuncios retransmitidos, el de PayPal se situó en el puesto 53.

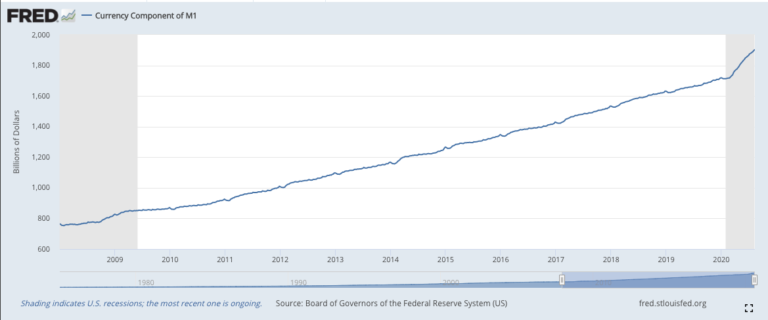

Reinterpretar la Ley de Gresham

Sin embargo, a PayPal se le olvida una cuestión fundamental. Aunque el uso del efectivo como instrumento de pago ha disminuido durante la pandemia en muchos países, la demanda global de este medio de pago ha registrado un crecimiento sin precedentes. A finales de julio, el crecimiento interanual del valor del efectivo en circulación en los Estados Unidos alcanzó casi un 14 %, lo que representa 228 000 millones de USD. Otros países han experimentado incrementos similares, entre ellos, Argentina, Australia, los países de la zona euro y Rusia. Esto se debe en gran medida a que los consumidores aumentan sus tenencias de efectivo como reserva de valor. Quizás se trate de una nueva interpretación de la Ley de Gresham: "la moneda mala expulsa del mercado a la buena". Durante la pandemia, los consumidores han pagado más con instrumentos digitales "malos", pero han incrementado sus reservas de efectivo "bueno".

El coronavirus está acelerando la desaparición del efectivo

En abril, Gary Cohn, exbanquero y antiguo director del Consejo Económico Nacional de los Estados Unidos durante la presidencia de Trump, publicó un artículo de opinión en el Financial Times en el que, en tono jactancioso, afirmaba que "en las últimas cinco semanas no he tocado ni un solo billete o moneda. En lugar de ello, he utilizado exclusivamente sistemas de pago electrónico y tarjetas de crédito que solo toco yo". El artículo defiende descaradamente las monedas digitales que, según el autor, mejorarían la inclusión financiera, reducirían la evasión fiscal y frenarían la transmisión de enfermedades. En la versión original del artículo de opinión −que posteriormente fue editado−, al Sr. Cohn se le olvidó señalar que, desde que abandonó la Casa Blanca, se sienta en el consejo de administración de una empresa que desarrolla tecnología biométrica basada en cadena de bloques para comunicaciones y pagos digitales y asesora a empresas de tecnología financiera.

La privacidad financiera es un derecho humano

El artículo reconoce que “existen consecuencias relativas a la privacidad por el acceso de los gobiernos a los monederos individuales y de las empresas”, pero no propone una solución. Para Alex Gladstein, Director de Estrategia en la Human Rights Foundation, una democracia sana necesita privacidad financiera. Si se rastrean todos nuestros comportamientos y todos nuestros movimientos, la democracia podría verse gravemente dañada. Los extractos bancarios dicen más sobre lo que hacemos que nuestras cuentas en las redes sociales o correos electrónicos. El economista e investigador de la Fed, Charles Kahn, está de acuerdo: “Ahora los responsables políticos reconocen plenamente la importancia de las consideraciones de privacidad en la infraestructura financiera, lo que incluye los acuerdos de pago”. El FMI también reconoce la importancia de la privacidad en los pagos; en un artículo reciente sobre divisas digitales de bancos centrales resalta que la capacidad para realizar operaciones anónimas es un criterio importante para un instrumento de pago. El artículo señala lo siguiente: “Al diseñar dinero, las autoridades nacionales ya se enfrentan a una disyuntiva entre satisfacer las preferencias legítimas de privacidad de los usuarios y la atenuación de los riesgos para la integridad financiera”.