E.U.A.: Comportamiento de pago de los consumidores

El efectivo es el tercer instrumento de pago más utilizado

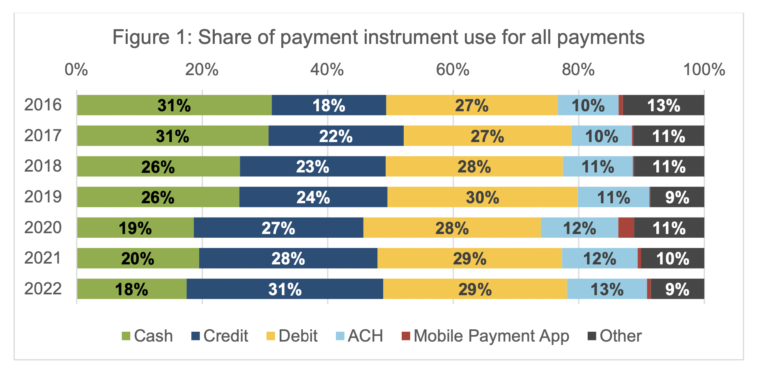

Los resultados de 2023 del Diary of Consumer Payment Choice muestran que la proporción de pagos en efectivo descendió ligeramente del 20% en 2021 al 18% en 2022. Sin embargo, los autores, Emily Cubides y Shaun O’Brien, destacan que esto se debe al aumento de pagos sin efectivo y no a la disminución de los pagos en efectivo. El efectivo sigue siendo el tercer instrumento de pago más utilizado. Las tarjetas de crédito son las principales ganadoras y han visto aumentar su cuota del 18% en 2016 al 31% en 2022. Las tarjetas de débito se han mantenido prácticamente estables. Los pagos móviles alcanzaron su máximo en 2020 y no han aumentado y apenas son visibles en el gráfico, con una cuota inferior al 1%.

Cuatro factores explican el descenso de los pagos en efectivo, según el informe:

- Una mayor proporción de transacciones en línea, en comparación con antes de la pandemia, lo que se traduce en menos pagos en efectivo.

- Un menor número de transacciones de poco valor (menos de 25 dólares), para las que se utiliza mucho el efectivo, en comparación con los niveles anteriores a la pandemia.

- Menor uso del efectivo para pagos en persona

- Una menor preferencia por el efectivo a medida que los consumidores disfrutan de las recompensas que ofrecen las tarjetas de crédito.

- Las opciones de pago fragmentan cada vez más la sociedad

Las opciones de pago fragmentan cada vez más la sociedad

Antes de la pandemia, los ingresos de los hogares eran un factor discriminatorio en cuanto al uso del efectivo, ya que los hogares con ingresos más bajos lo utilizaban con más frecuencia que los hogares con ingresos más altos. De media, las familias que ganaban menos de 25,000 dólares al año utilizaban el efectivo en una proporción más de tres veces mayor (36%) que las de hogares que ganaban más de 150,000 dólares (10%).

Del mismo modo, los no bancarizados utilizan el efectivo cuatro veces más que los que tienen una cuenta bancaria. En gran medida, los consumidores no bancarizados pertenecen a hogares con ingresos más bajos. Desde el inicio de la pandemia, su dependencia del efectivo ha aumentado, representando el 55% de todos los pagos en 2019 al 73% en 2022 y el 66% en 2022.

Sin embargo, desde la pandemia, la edad también se ha convertido en un factor discriminatorio, ya que los consumidores de más edad son más propensos a utilizar efectivo que los más jóvenes, que tienden a utilizar tarjetas de débito. Esto significa que el uso de efectivo ha caído 20% entre 2019 y 2022 para las personas de 18 a 24 años, mientras que solo ha caído 7% y 11%, respectivamente, para las personas de 35 a 44 años y de 45 a 54 años.

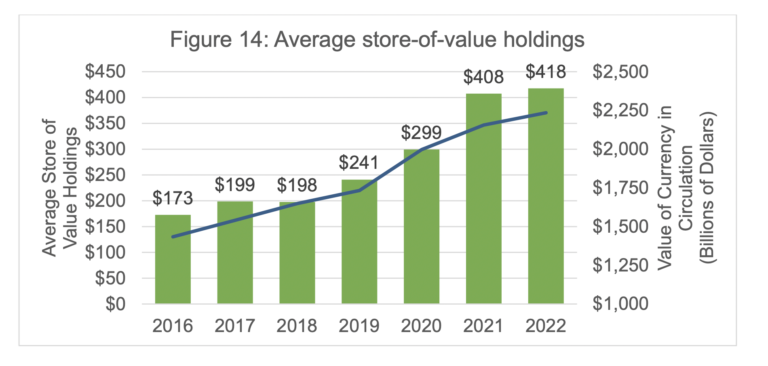

Aumento de la demanda de efectivo como depósito de valor

El informe muestra que, paralelamente a la disminución del uso del efectivo para pagos, las tenencias de efectivo de los consumidores han seguido aumentando en 2022. En valor, el efectivo en circulación creció un 3.3% en 2022, frente al 7.4% en 2021 y el 22.8% en 2020, lo que muestra claramente que la demanda de efectivo aumenta en tiempos de incertidumbre.

La Fed distinguió entre “tenencias en persona” (efectivo en el bolsillo, el monedero o la cartera) utilizadas normalmente para transacciones y “tenencias de reserva de valor” (efectivo guardado en casa, en el coche o en otro lugar).

En promedio, en 2022, los consumidores llevaban 73 dólares, frente a los 60 de 2019. Desde la pandemia, la proporción de consumidores que tienen efectivo se mantuvo estable en el 79%, mientras que la cifra disminuyó entre 2016 y 2019. De forma un tanto contraintuitiva, los grupos de edad más jóvenes son los que más han aumentado sus tenencias de efectivo.

Las tenencias de reserva de valor han crecido de forma mucho más espectacular desde 2019, pasando de una media de 241 dólares por persona en 2019 a 418 dólares en 2022 (+73%). La tasa de crecimiento se ralentizó en 2022, pero siguió siendo positiva, en línea con el crecimiento del efectivo en circulación.

El 93% de los consumidores no tiene planes de abandonar el efectivo

Por último, el 93% de los encuestados ha indicado que no tiene planes de dejar de utilizar efectivo. Además, a la pregunta de si sería problemática una sociedad totalmente libre de efectivo, sólo el 30% de los consumidores respondió “no”. Por el contrario, el resto de los consumidores creía que no sería adecuado o no estaba seguro de si sería problemático.