Un largo camino hacia la recuperación

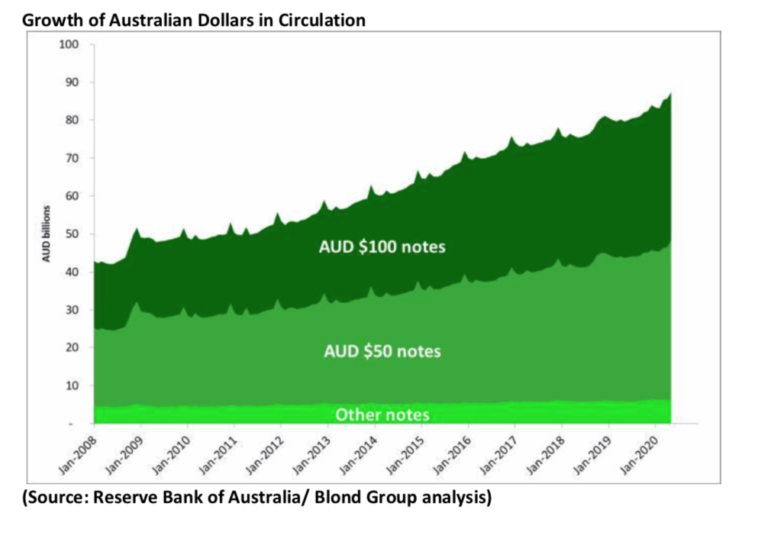

Hace unos días escribí que los billetes de dólares australianos emitidos a finales de junio de 2020 alcanzaron un nuevo récord histórico de $90 100 millones, un incremento de más de $2 000 millones respecto de mayo de 2020 y más de $10 0000 millones en comparación con junio de 2019, o sea un incremento interanual de 12,6 %.

Ahora bien, ¿dónde ha ido a parar todo este dinero? El panorama es complejo, pero la desconexión entre el efectivo emitido y el que se ha gastado sugiere que el efectivo en circulación no está circulando realmente, sino que, muy probablemente, sea atesorado en los hogares y a lo largo de la cadena de suministro para hacer frente a posibles necesidades futuras.

La falta de oportunidades para gastar, además de un claro giro hacia el ahorro en lugar del gasto en estos tiempos de incertidumbre, resulta evidente en la disminución de los niveles de endeudamiento con tarjetas de crédito. Desde diciembre de 2019, los saldos totales pendientes de pago de las tarjetas de crédito han descendido casi un 20% hasta $40 300 millones, niveles que no se registraban desde 2007. La preferencia por las tarjetas de débito antes que las de crédito, como se analiza más adelante, confirma este cambio significativo.

Las retirads de efectivo de los cajeros automáticos en niveles mucho más bajos de lo habitual

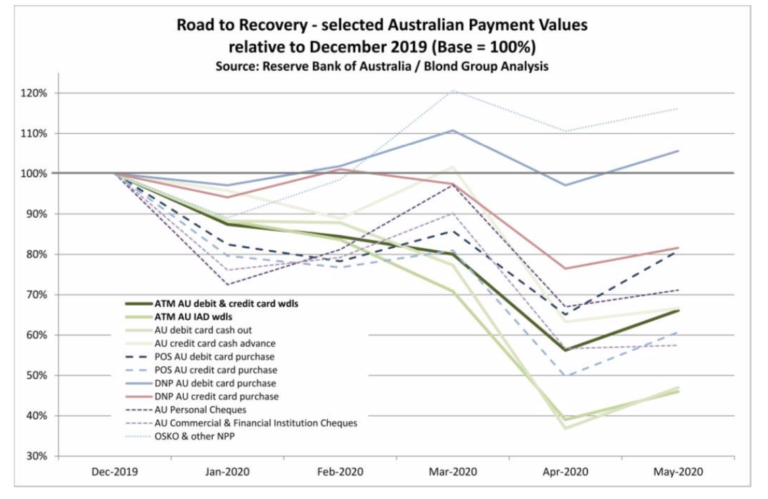

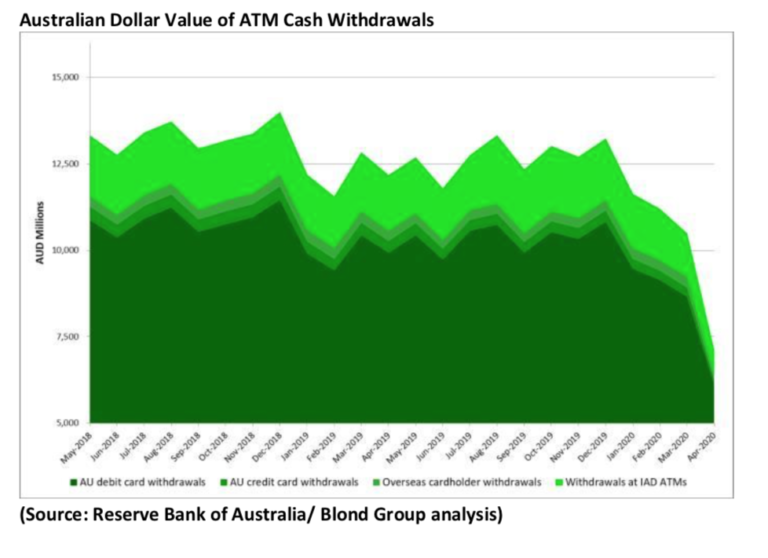

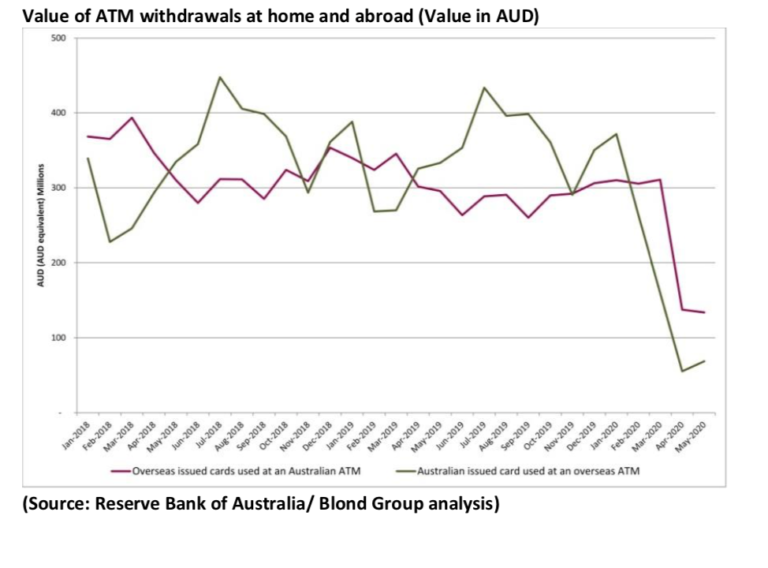

Si bien las transacciones en los cajeros automáticos se derrumbaron a finales de marzo y durante abril, el valor de las retiradas volvió a subir un poco en mayo. Las retiradas de efectivo de cajeros automáticos bancarios aumentaron $1 100 millones, hasta los $7 500 millones (un aumento del 17,1 %), pero esto sigue siendo casi una tercera parte del nivel de mayo del año pasado. La cantidad de retiradas también aumentó, pero no tanto como el dinero retirado, elevando aún más los valores medios de las retiradas de efectivo hasta un nivel sin precedentes cercano a los $295 (USD 204 / EUR 181).

En el caso de los operadores de cajeros automáticos independientes, que tienen la mayoría de los cajeros ubicados en lugares cercanos de conveniencia o de entretenimiento, las retiradas de efectivo subieron $123 millones respecto a abril de 2020, lo que equivale a un aumento intermensual del 17,9 %; pero, después de una caída mucho mayor en abril; se sitúan casi en la mitad de los niveles registrados hace un año.

Con la reapertura gradual de los restaurantes, pubs y clubes, será interesante ver cómo se recuperan estos volúmenes de efectivo, en qué medida otras formas de pago reemplazarán al efectivo de manera permanente, o si finalmente se gastará un poco menos en estos establecimientos.

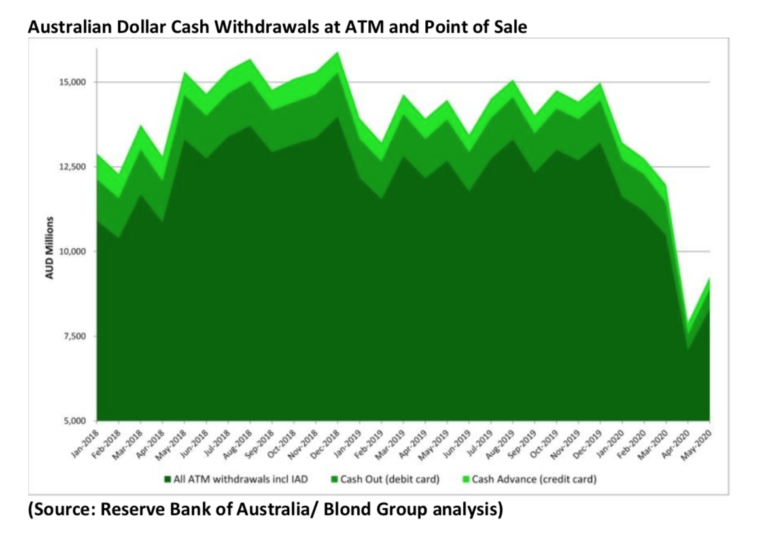

Si bien para retirar dinero de un cajero automático hay que ir hasta el cajero, se podría argumentar que el efectivo que se obtiene en el punto de venta de los comercios minoristas es un tipo de retirada de efectivo más discrecional y, por lo tanto, quizás tenga por objetivo realizar un gasto en lugar de no gastar el dinero, de disponer de un poco de efectivo a mano para comprar el periódico, un café o quizás para los gastos de los niños (aunque casi todos estos podrían pagarse con medios electrónicos, como suele hacerse). De ser así, entonces el efectivo extraído con tarjetas de débito constituye el mayor atisbo de esperanza para el uso del efectivo. En mayo, los valores del efectivo retirado creció en $126 millones hasta $582 millones, o sea un 27,5 % respecto al mes anterior, aunque partiendo de una base baja. En mayo de 2019, se retiraron $1 217 millones en puntos de venta, de modo que las cifras de 2020 son inferiores a la mitad.

Posiblemente un dato positivo sea que el crecimiento de los adelantos de efectivo con tarjetas de crédito fue más moderado, ya que registró un incremento intermensual de apenas un 5,3 %. a $348 millones, lo que es congruente con el giro dado hacia la cancelación de las deudas de las tarjetas de crédito, aunque posiblemente también se deba a que hay menos salas de juego abiertas que incentiven el gasto más allá de nuestros medios.

Utilización del punto de venta con tarjeta de débito (o dispositivo habilitado con tarjeta de débito)

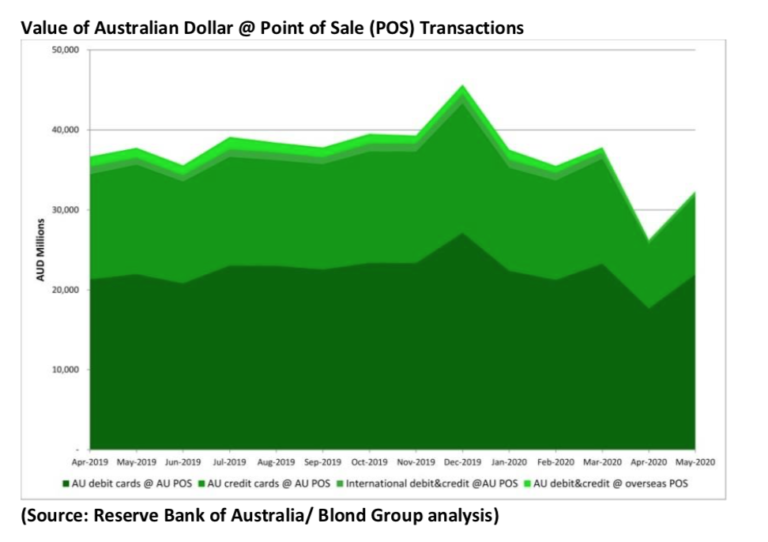

Las transacciones con tarjeta (o dispositivos) en puntos de venta aumentaron en mayo poco más de $6 000 millones respecto a abril. Esto pone de manifiesto la gran diferencia que existe entre el gasto con tarjeta de débito (ligado directamente con su cuenta bancaria) y la utilización de la tarjeta de crédito. Las compras con tarjeta de débito australianas en puntos de venta crecieron casi $4 300 millones a casi $22 000 millones (un aumento del 24 %)— apenas por debajo (99,85 %) de las cifras de mayo de 2019. Si contrastamos esto con las compras en puntos de venta con tarjetas de crédito australianas de casi $1 800 millones, se observa un aumento del 22 %, pero la cifra se sitúa en tan solo el 72 % de los niveles de compra con tarjeta de crédito en tiendas registrados en la misma época el año pasado. Si se suma la actividad actual con tarjetas internacionales, que en mayo descendió a apenas el 38 % de las cifras de 2019, los valores generales en puntos de venta se sitúan en torno al 88 % del mismo mes en 2019.

La tarjeta de débito también es un medio de pago popular en las transacciones en línea

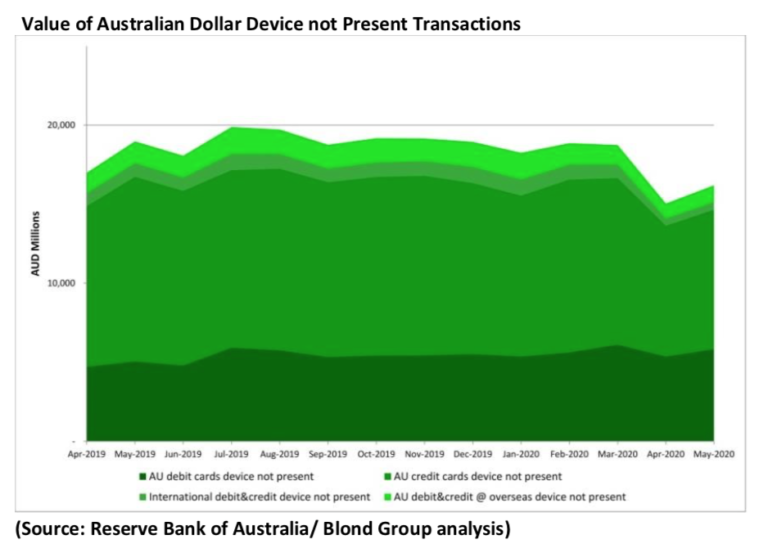

A raíz del distanciamiento social, las restricciones de viaje y los confinamientos, el gasto de consumo en línea se ha mantenido firme. En mayo se registró un aumento intermensual en las transacciones no presenciales con tarjeta (de débito y crédito) de $469 millones y $554 millones, respectivamente. Eso representa un crecimiento de las tarjetas de débito del 8,8 % y de las tarjetas de crédito, del 6,7 %. Gracias a la mayor utilización de las tarjetas de débito en línea, las tarjetas de débito han registrado una proporción sin precedentes de las transacciones en línea y actualmente representan casi el 40 % de tales pagos. Si bien el gasto con tarjeta de crédito en línea en mayo de 2020 fue del orden del 75 % de las cifras de mayo de 2019, para las tarjetas de débito, la cifra de mayo de 2020 corresponde al 115 % de las cifras del año anterior.

En el comercio internacional, la utilización de tarjetas de débito también ha sido firme: en mayo los valores aumentaron $109 millones (19 %) hasta un total de $681 millones, lo que equivale al 96 % de las compras realizadas en la misma época en 2019. Esto contrasta con el gasto internacional con tarjetas de crédito, que se incrementó en $ 11 millones (3 %) y actualmente representa poco más de la mitad de las cifras de mayo de 2019.

Al analizar el ámbito internacional, se observa que las tarjetas emitidas en el exterior utilizadas en los cajeros automáticos australianos registraron una pequeña disminución adicional, al descender otros $4 millones (-2,7 %), en tanto que las tarjetas australianas utilizadas en cajeros automáticos en el exterior se recuperaron un poco, con un aumento de $13 millones (24 %), pero partiendo de una base muy baja. En mayo de 2020, la utilización de cajeros automáticos en el exterior equivalió a una quinta parte de la cifra del año anterior. Las tarjetas australianas utilizadas en puntos de venta de comercios minoristas extranjeros también tuvo un ligero aumento, pero representa poco más de la mitad de la cifra registrada un año atrás.

Lo viejo y lo nuevo

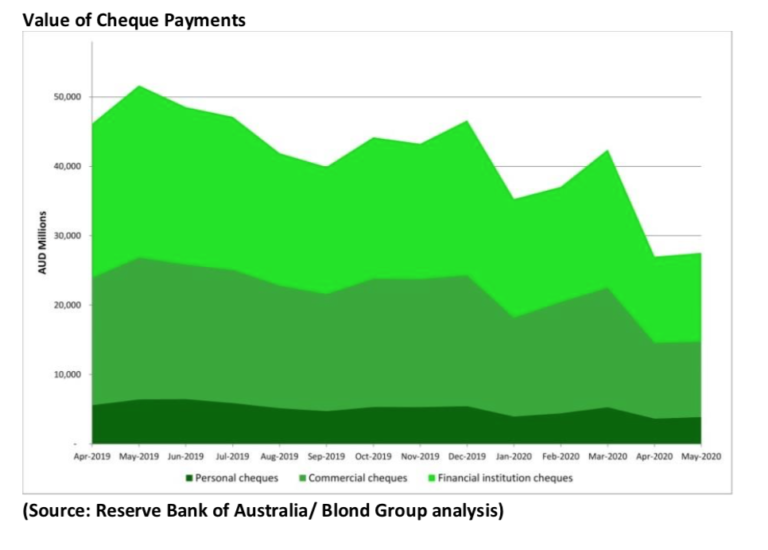

Poca utilización de cheques en mayo, con valores similares a los de abril. En términos interanuales, la utilización de cheques disminuyó un 47 %.

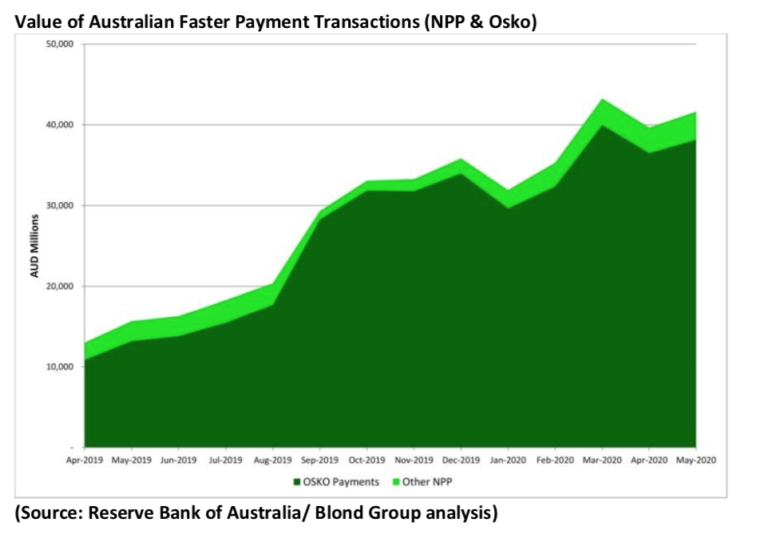

En cambio, los pagos más rápidos a través de la Nueva Plataforma de Pagos crecieron casi $2 000 millones en mayo, y los otros pagos habilitados con la NPP aumentaron un poco más que el valor de los pagos realizados con OSKO.

¿Qué cabe esperar de aquí en adelante?

Si bien las cifras sobre pagos nos aportan una información muy interesante, debemos recordar que las cifras nos llegan rezagadas y que los hechos en torno a la pandemia del COVID-19 evolucionan a un ritmo vertiginoso y constante.

Esperamos que las cifras de junio exhiban más mejoras en la utilización de efectivo, dada la reapertura de los restaurantes, y clubes, pero mientras escribimos este artículo, la segunda ciudad más grande de Australia, Melbourne, ha vuelto al confinamiento tras un rebrote de casos de COVID, y la frontera entre New South Wales y Victoria se ha cerrado por primera vez desde 1919 (para frenar la propagación de la gripe española), de modo que estamos transitando una época incierta y mayormente desconocida.

¿Acaso los niveles sin precedentes de efectivo en circulación terminarán gastándose o guardándose en billeteras, monederos y cajas de seguridad? ¿Seguirán descendiendo los saldos de crédito y se impondrán las tarjetas de débito, o acaso las presiones económicas obligarán a más personas a recurrir a sus tarjetas de crédito? Solo el tiempo y las cifras lo dirán.