La Demanda de Efectivo en Tiempos Turbulentos: Parte I

Currency News ha publicado actualizaciones anuales sobre la evolución de los billetes a nivel mundial desde septiembre de 2017. Debido a la situación excepcional creada por la pandemia de Covid-19, reflejada en la disminución de las transacciones y el aumento de la demanda de efectivo por precaución, la actualización se publicó el año pasado en dos partes. La primera parte se centró en la evolución de la circulación de billetes en términos de valor en 2020, comparándola con el pasado. La segunda parte, cuando se dispuso de más información también sobre la demanda de denominaciones, arrojó más luz sobre la función de reserva de valor del efectivo durante la pandemia.

La esperanza de que la actualización de este año ilustrara algún tipo de retorno a una nueva normalidad en la demanda de efectivo ha demostrado ser poco realista. No sólo los confinamientos han perturbado las cadenas de suministro mundiales durante la pandemia, sino que la impactante invasión rusa de Ucrania ha creado recientemente más incertidumbre. Aunque la guerra ha golpeado con más fuerza al pueblo y a las infraestructuras ucranianas, sus repercusiones se han dejado sentir en todo el mundo; además de crear una fuerte reacción, ha provocado una inflación galopante de los precios de los alimentos y la energía.

Todo esto hace que esta actualización anual también ilumine los acontecimientos más recientes; este año volverá a estar dividida en dos partes. En la primera parte se examinará la evolución de la circulación de billetes en términos de valor en 2021 y se abordará lo ocurrido con los saldos de efectivo superiores a lo normal acumulados durante 2020. Además, en breve se examinarán los efectos de la paradoja del efectivo mencionada anteriormente. La segunda parte se publicará en septiembre, cuando se disponga de información más amplia en términos de volumen. Se podrán evaluar los impactos sobre la demanda de efectivo causados por la creciente inflación y las tensiones geopolíticas creadas por el ataque ruso. En la segunda parte se profundizará en las posibles consecuencias de los últimos acontecimientos para el futuro del efectivo.

Circulación de billetes en valor en 2021

A la hora de abordar la demanda de billetes en todo el mundo, la información más disponible públicamente es el valor de los billetes en circulación. Además de los “billetes en circulación”, la única cifra pública en algunos casos es el “efectivo en circulación”, es decir, la cifra incluye también las monedas, que suelen ser sólo un porcentaje del total del efectivo en circulación, o el “efectivo fuera de los bancos”. Esta última cifra excluye el efectivo en caja de los bancos. Después de que los bancos centrales introdujeran tipos de interés negativos, el efectivo en caja de los bancos aumentó exponencialmente en el caso de algunas divisas. Por lo tanto, no incluirlo daría una impresión errónea de los cambios en la demanda de billetes, sobre todo cuando la creciente inflación ha comenzado recientemente a afectar al nivel de los tipos de interés. Sin embargo, sólo unos pocos bancos centrales han introducido tipos de interés negativos, y estos bancos centrales suelen publicar las cifras de billetes en circulación. Por lo tanto, la utilización de conceptos ligeramente diferentes sólo tendrá un impacto menor, si es que lo tiene, en los resultados de este estudio.

Utilizando las estadísticas y diversas publicaciones disponibles en los sitios web de los bancos centrales, se han abordado números ligeramente diferentes (entre 139 y 143) de monedas en los tres gráficos siguientes. Las cifras se refieren, en la mayoría de los casos, al final del año (en algunos casos, el año financiero no es el año natural, y las estadísticas pueden referirse al final del año financiero). Además, unos pocos bancos centrales aún no han actualizado sus estadísticas con cifras referidas al final de 2021; en media docena de casos, se han utilizado cifras de crecimiento anual referidas al final de un mes anterior de 2021.

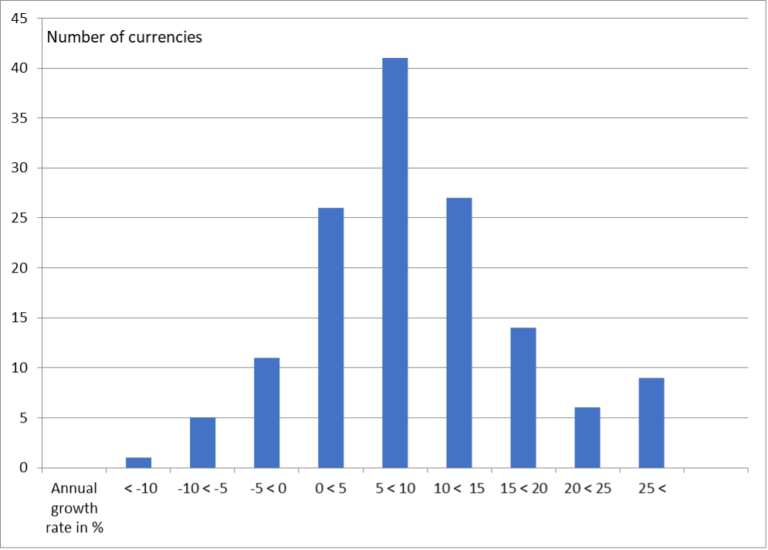

Veamos las tasas de crecimiento anual por el valor de los billetes en circulación en 2021, tal como se describe en la Figura 1.

Figura 1. Tasa de crecimiento anual del valor de los billetes en circulación de 140 monedas en 2021.

Figura 1. Tasa de crecimiento anual del valor de los billetes en circulación de 140 monedas en 2021.

Aquellos lectores que hayan seguido las actualizaciones globales anteriores se darán cuenta de que la forma de la distribución de las monedas entre los distintos tramos de tasas de crecimiento describe claramente una vuelta hacia la media el año pasado. Se asemeja a una distribución normal y está notablemente centrada, con más del 70% de las monedas con una tasa de crecimiento anual entre el 0 y el 15%. Hay un número inesperadamente pequeño de valores atípicos en el extremo inferior de la distribución, dadas las tasas de crecimiento récord de 2020. Así, hacia finales de 2021, los saldos de efectivo superiores a lo normal acumulados durante la pandemia no se habían consumido ni abandonado a nivel mundial. En el extremo superior de la distribución, las monedas que muestran tasas de crecimiento superiores al 25 % sufren una elevada inflación en la mayoría de los casos.

La impresión general que transmite la figura 1 se confirma en la figura 2, en la que se compara la tasa de crecimiento de 2021 con las de 2020 y 2019, siendo este último el último año “normal” antes de la pandemia.

Figura 2. Tasas de crecimiento anual del valor de los billetes en circulación en 2019, 2020 y 2021.

Figura 2. Tasas de crecimiento anual del valor de los billetes en circulación en 2019, 2020 y 2021.

Las distribuciones de 2019 y 2021 son sorprendentemente similares; la de 2020, en cambio, está comprimida a la derecha hacia las tasas de crecimiento más altas. La excepcionalidad de 2020 puede destacarse aún más si se consideran las tasas medias de crecimiento anual por el valor de los billetes en circulación durante los últimos diez años. Se representan en la Figura 3.

Figura 3. Tasas de crecimiento anual del valor de los billetes en circulación en 2019, 2020 y 2021.

Figura 3. Tasas de crecimiento anual del valor de los billetes en circulación en 2019, 2020 y 2021.

La tendencia de la tasa media de crecimiento anual ha sido ligeramente decreciente con pequeños altibajos. Sin embargo, las tasas de crecimiento han sido globalmente superiores al PIB nominal. El año 2020 supone una llamativa excepción en la evolución, que se explica por el hecho de que, en 2020, el 42% de las 142 monedas tuvieron su mayor tasa de crecimiento anual del valor de los billetes en circulación durante los últimos diez años. Es notable que, incluso después de un año tan excepcional, la tasa media de crecimiento anual del valor de los billetes en circulación no cayó cerca de cero ni descendió a una cifra negativa, sino que mantuvo el nivel que tenía antes de la pandemia.

Conclusiones provisionales

Aunque las cifras de 2021 descritas anteriormente hacen referencia a una vuelta a la normalidad, la situación se ha visto alterada por los recientes acontecimientos. Por lo tanto, es demasiado pronto para anticipar lo que ocurrirá con la demanda de billetes en 2022 o a medio plazo. Por un lado, la rápida subida de los tipos de interés aumentará el costo de oportunidad de mantener los ahorros en efectivo; por otro lado, la incertidumbre creada por las tensiones geopolíticas aumentará el motivo precautorio para mantener los saldos en efectivo.

Al parecer, independientemente de la creciente demanda de billetes por precaución, la tendencia a largo plazo de la proporción de efectivo en las transacciones es generalmente decreciente. Esta divergencia en el uso del efectivo para los pagos y el ahorro, respectivamente, podría no ser un problema si el efectivo sigue siendo el medio de pago dominante en un país o región concretos. Sin embargo, en una situación en la que el efectivo va camino de convertirse en un instrumento de pago marginal, esta evolución plantea la cuestión de qué significa mantener la infraestructura del efectivo y el papel del efectivo público. La respuesta de varios bancos centrales que se enfrentan a esta cuestión parece ser la moneda digital del banco central (MDBC o CBDC por sus siglas en inglés).

Según la encuesta más reciente del Banco Internacional de Pagos (BIP), nueve de cada diez bancos centrales encuestados están explorando las CBDC, y más de la mitad las están desarrollando o realizando experimentos concretos. Además, más de dos tercios de los bancos centrales consideran que es probable o posible que emitan una CBDC minorista a corto o medio plazo.

Hay otras razones para que los bancos centrales desarrollen CBDCs además de la disminución del papel del efectivo en los pagos. El trabajo de desarrollo puede estar relacionado con la mejora de la infraestructura de pagos existente, o el desarrollo tecnológico de una CBDC se considera útil per se en este mundo de crecientes amenazas de ciberataques.

Aunque las cuestiones tecnológicas relacionadas con las CBDC parecen poder resolverse, las cuestiones más críticas para el éxito de su lanzamiento están relacionadas con dos cuestiones de comportamiento. ¿Por qué los ciudadanos empezarían a utilizar monedas digitales emitidas por un banco central si están satisfechos con sus actuales medios de pago digitales emitidos por el sector privado; y cuál es el argumento comercial para el sector bancario en caso de que un banco central quiera delegar la intermediación de una CBDC en los bancos? Teniendo en cuenta la incertidumbre que rodea a estas cuestiones de comportamiento, los bancos centrales se beneficiarían de un plan B en su labor de desarrollo de cara al futuro.

La confianza en el efectivo físico se ha puesto de manifiesto durante la pandemia de Covid-19 y en crisis anteriores (véase Gerhard Rösl y Franz Seitz: Demanda de efectivo en tiempos de crisis). El efectivo está bajo nuestro control y no depende del funcionamiento de otros sistemas. Es algo tangible, lo cual es una característica esencial en situaciones de incertidumbre. La fuerte oposición del público contra la CBDC planteada en algunas encuestas de los bancos centrales puede derivarse, en efecto, de la percepción y la preocupación de los ciudadanos de que desplazará al efectivo (véase, por ejemplo, Reserve Bank of New Zealand, Future of Money – Te Moni Anamata: Summary of responses to our 2021 issues papers, April 2022). No existe ningún otro bien público, ni actualmente ni en un futuro previsible, que tenga o vaya a tener propiedades similares, lo que pone de manifiesto el papel del efectivo como infraestructura pública. Por lo tanto, una infraestructura de efectivo que funcione bien es el plan B para aquellos bancos centrales que desarrollen CBDC, debido al papel cada vez menor del efectivo físico en los pagos. Esto no significa el mantenimiento de la infraestructura actual, sino también el establecimiento de soluciones innovadoras necesarias en un entorno cambiante. Este tipo de plan B es un requisito previo para la disponibilidad y utilización del efectivo en caso de crisis. Los bancos centrales tienen, en este sentido, muy buenas razones para abogar por la continua aceptación general del efectivo.